Las comunidades autónomas españolas incrementan la emisión de bonos verdes

Entre las ventajas de obtener financiación del mercado se encuentra la de reducir la dependencia del gobierno central.

«Los bonos sociales, verdes y ligados a la sostenibilidad pueden ayudar a mejorar el perfil de la deuda de las regiones al dar a los emisores acceso a nuevo capital en condiciones favorables»

Giulia Branz, analista de Scope Ratings

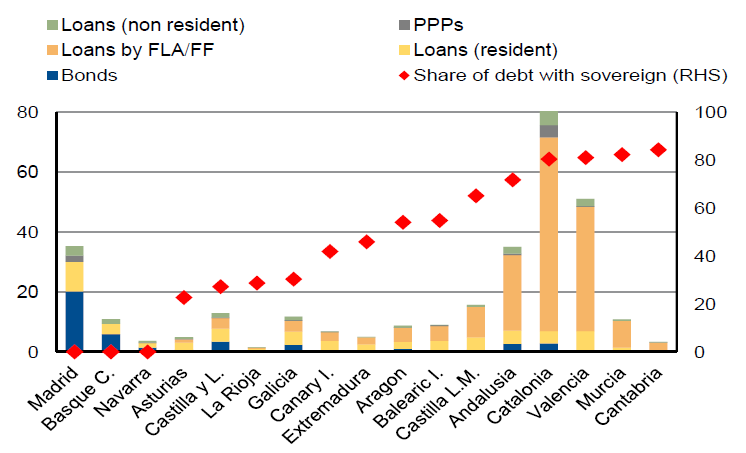

Los préstamos soberanos se convirtieron en la principal fuente de financiación de las regiones españolas cuando la crisis de deuda de la zona euro dificultó el acceso a los mercados de capitales. Pero en los últimos años, las regiones que cumplen los objetivos fiscales fijados por el gobierno central han vuelto gradualmente a los mercados de capitales para reemplazar parte de la deuda con el gobierno central y beneficiarse del descenso de los costes de los intereses.

De hecho, el año pasado, la cuota agregada de deuda de las comunidades autónomas con el Gobierno central cayó por primera vez, disminuyendo al 58,9 % desde el 61,1 % en 2019. El importe de la deuda obtenida con financiación estatal también ha disminuido por primera vez en términos absolutos hasta 178.900 millones de euros en 2020 desde los 180.200 millones de euros de 2019.

La creciente concienciación del mercado de capitales sobre los criterios ASG, un sólido enfoque político en la UE sobre las medidas para mitigar el impacto económico y social de la pandemia de coronavirus, y la tendencia a la baja a largo plazo de los costes de los intereses representan una oportunidad para que las regiones españolas aprovechen la creciente demanda de los inversores de bonos vinculados a ASG.

La emisión de este tipo de valores ofrece la oportunidad de acceder a un mayor grupo de inversores y atraer nuevas fuentes de capital, así como de asegurar unos costes de financiación bajos para las regiones, a fin de contener el gasto de una financiación más autónoma en comparación con la dependencia de los préstamos del gobierno central.

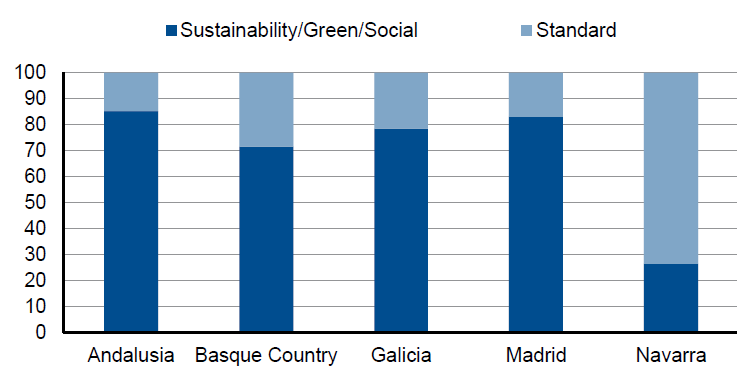

En este sentido, algunas regiones españolas han aprovechado estas circunstancias favorables. Madrid, el País Vasco y Andalucía han salido al mercado este año, recaudando hasta ahora un total de 3.500 millones de euros en bonos vinculados al ASG, tras las emisiones de Madrid, Navarra, Galicia y el País Vasco en 2020 por valor de unos 4.000 millones de euros.

«Estos bonos podrían complementar de forma sostenible el futuro mix de financiación de las regiones españolas.

Aun así, son necesarios incentivos adicionales.

por ejemplo una nueva normativa para la presentación de informes rsc, dado que los ingresos de los bonos tienen que cubrir el aumento de los costes de presentación de informes y de supervisión que conllevan»

Jakob Suwalski, director de Scope

No hay mucho que impida a las regiones financiar inversiones medioambientales o sostenibles con instrumentos financieros convencionales.

Aunque las regiones se enfrentan ahora a un mayor escrutinio por parte de los inversores sobre cuáles son sus políticas y proyectos de sostenibilidad, el cambio debería promover una mayor atención a las cuestiones presupuestarias y apoyar indirectamente su planificación estratégica y presupuestaria a largo plazo.

Primera emisión de bonos verdes del Tesoro

Ayer el Tesoro Público de España llevó a cabo su primera emisión de bonos verdes -aplazada a este año tras la pandemia.

La emisión forma parte de la estrategia de financiación del país para alcanzar sus objetivos climáticos. El mercado de bonos verdes soberanos, aunque está creciendo rápidamente, es todavía pequeño:

- tanto en oferta (en títulos en circulación)

- como en demanda de los inversores

España entra ahora en este mercado tras Francia, Alemania e Italia. Otros grandes emisores soberanos, como EE.UU. y Reino Unido, aún no se han estrenado en este mercado.

Un buen historial de emisiones exitosas en estas condiciones podría ayudar a mejorar aún más el perfil crediticio, ampliar la base de inversores, atraer a los inversores de largo plazo y ampliar el vencimiento medio de la deuda.

Desde el punto de vista del crédito, el aumento del seguimiento del mercado y los requisitos de información relacionados con los marcos de financiación verde que deben cumplir los emisores para este tipo de emisiones, pueden contribuir positivamente a la planificación presupuestaria a largo plazo de los riesgos relacionados con la ASG, incluso en torno a las inversiones para hacer frente al cambio climático y la transición a una economía más sostenible”